Tavaly júliusban a „gazdasági szabadságharc” fennkölt eszméjének megfelelően, Orbán Viktor szó szerint kirúgta az IMF-t hazánkból. Figyelembe véve a magyar gazdaság jelenlegi állapotát, attól tartunk, hogy nem is olyan sokára a miniszterelnök maga kopogtathat a Nemzetközi Valutaalap ajtaján, segítséget kérve. Ez a lépés újabb csúnya buktát jelentene a kormányzati gazdaságpolitikának.

Lássuk miért "fenyeget" minket újra ez a "veszély".

Bizonyos szempontból jobban állunk

Arról ugyanakkor nem feledkezhetünk el, hogy 2008-hoz képest számos tekintetben jobbak az ország makró mutatói. Külkereskedelmi többletünk még mindig rekordokat dönt, külső adósságunk jóval kisebb. Eközben a legnagyobb probléma, a Matolcsy-féle gazdaságpolitika „főmumusa”, az államadósság, valamint deficitünk csak papíron kisebb, a valóságban nem.

Mi kell a csődhöz

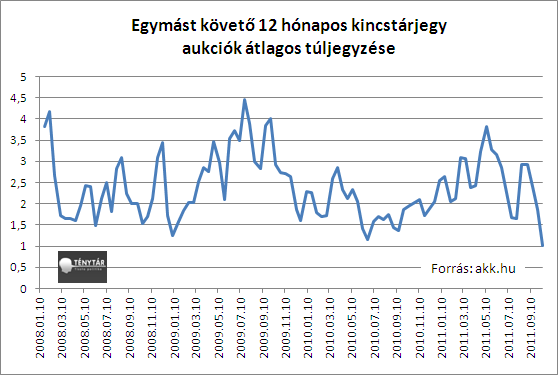

Ráadásul hiába jobbak a mutatóink, az államcsőd bekövetkezéséhez korántsem kellenek rettentően rossz mutatók, elég csak elijeszteni a befektetőket. Az állam rendszeres kötvénykibocsátásokkal (hitelfelvétellel) finanszírozza kiadásait, lejáró hiteleit, deficitjét. Amikor 2008-ban kis híján csődbe mentünk, október-novemberben már csak 10-13%-os kamat mellett tudtuk eladni kötvényeinket, amikor éppen volt vevő. 2008 szeptemberében még bő 2-4x-es túljegyzés volt a jellemző 8,5%-os kamat mellett.

Ilyen kamatok mellett egyszerűen nem éri meg hitelt felvenni, mert az állam nem képes kigazdálkodni. Azonban a kiadásait ki kell egyenlítenie. Ami a folyó kiadások esetén meg egy radikális kiigazítással akár megoldható is lenne, de a lejáró kötvények refinanszírozása sokkal nagyobb probléma.

Ekkor jött az IMF, aki 2,5-4,5%-os kamatra adott nekünk hitelt, cserébe kikötötte milyen kiigazítások szükségesek. Ez a hitel most lejárt, és vissza kell fizetnünk. De mivel elköltöttük, - Orbán Viktor állításával szemben - csakis új hitelek felvételével tudjuk visszafizetni. Ezekhez jóval magasabb kamatok mellett jutunk hozzá, mint 2,5-4,5%. Jellemzően, 7-8%, ahogy márciusban láthattuk. Mindez dollárban és euróban.

A csőd akkor következik be, amikor az ország nem képes kifizetni tartozásait, lejáró kötvényeit. Ehhez csupán arra van szükség, hogy néhány kötvénykibocsátás sikertelen legyen, azaz az állam ne tudjon forráshoz jutni. Ha a befektetők (bankok, nyugdíjalapok, biztosítók) túlságosan kockázatosnak érzik az állampapírjainkat, akkor egyszerűen nem veszik. Nem hogy 8%-on, de 20%-on sem, hiszen félnek, nem fogják visszakapni a pénzüket, vagy csak másra kell nekik, legyen az végtörlesztés vagy euro-válság. Ezért a kötvény aukciók kamatai és túljegyzésük mértéke jól mutatja a folyamatokat.

Merre tartunk jelenleg

Az állam az elmúlt hetekben rendre szűkülő kereslettel találkozott az aukciókon, a normálisnak mondható 2-4x-es érdeklődéssel szemben. Októberben mindössze 2 aukción tudta meghaladni a 2x-es jegyzést, volt ahol éppen elérte 1x-es lefedettséget, ekkor jóval a meghirdetett mennyiség alatt kellett eladnia végül. Mindez azt jelenti, hogy csökken az érdeklődés a magyar állampapírok iránt, ami igen aggasztó, hiszen ha a piacról nem vagyunk képesek bevonni a tőkét, akkor hamar bajba kerülhetünk. Ismét.

Kockázatok és mellékhatások

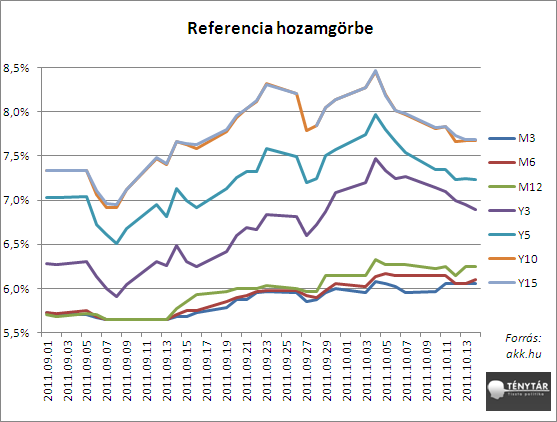

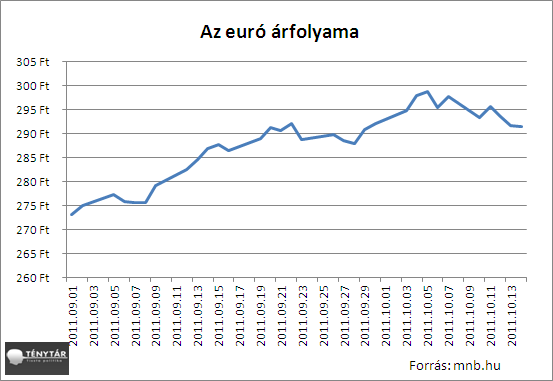

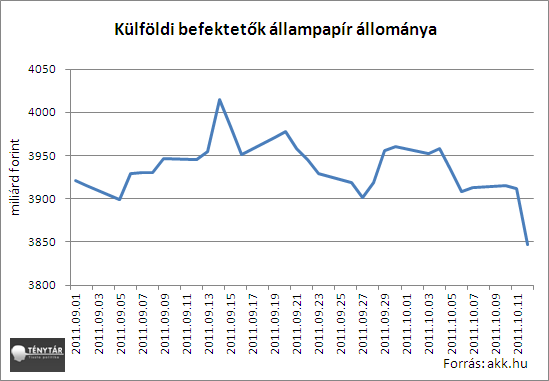

Látványosan emelkedtek a hozamok minden lejáraton a végtörlesztés szeptember 12-ei bejelentése óta, ehhez elég az akk.hu-ról lemásolt ábránkra pillantani. Ez önmagában még nem lenne probléma, de egy külföldi befektető, amikor forintban befektetett eszköze leértékelődik, mindeközben a forintárfolyam is gyengül, akkor saját pénznemében már könnyen veszteségbe fordulhat. Ekkor pedig nincs más választása, mint eladnia magyar papírjait, forintját visszaváltani egyéb devizára és zárni a pozíciót. Mindez további forinteladásokhoz, így árfolyamgyengüléshez vezet, valamint ahhoz, hogy ezen befektetők távol maradnak az aukcióktól. Tovább rontva a helyzetet.

Mindhárom szimptómát jól láthatjuk az elmúlt hetekben, a lefedettség, árfolyam és külföldiek értékpapír állományának alakulásán. A lefedettség már a 2008-as szint alatt van. A Gyurcsány kormány ekkor már kénytelen volt az IMF-hez fordulni. Nem lehet mindent a végtörlesztésre fogni, de mivel sok külföldi bank van jelen az országban, akiknek veszteségeket okoztunk, a legegyszerűbb, amit tehetnek, hogy megszabadulnak kötvényeiktől és nem vesznek újakat. Van persze euroválság, meg bankválság, de éppen ezek miatt nem teheti meg a magyar kormány, hogy olajat önt a tűzre.

Hová vezet mindez

A lejáró IMF hitelünk törlesztésére mindenképpen hitelt kell felvennünk. Kérdéses milyen áron tehetjük meg a márciusi 7,5% után, miközben a kormány gazdasági hozzánemértése emelkedő kamatkörnyezetet és országkockázatot jelent. A 2012-es költségvetés körüli bizonytalanság csak fokozza mindezt, hiszen naponta derülnek ki 100 milliárdos tételek, melyekről a kormánynak fogalma sem volt, miközben mások már régen jelezték. Az általunk jósolt 1100 milliárdos megszorítás ma már optimista, 1 hónapja még senki sem gondolta volna, hogy igazunk van. Mindez nem segít építeni a befektetői bizalmat.

Amennyiben kötvényaukcióink tovább romlanak és nem érik el még az 1x-es lefedettséget sem, akkor nagyon hamar forráshiányossá válhat a költségvetés. Az MNYP pénzek elpárologtatásával réges-régen beszűkítette mozgásterét a kormány és az IMF hitel fedezetét kérdéses, hogy fogja tudni bevonni.

Mindez végül oda vezethet, hogy hónapokon (esetleg heteken) belül újra az IMF-hez kell fordulnunk mivel hitelekhez egyáltalán nem, vagy csak drágán jutunk, a malacperselyt feltörtük, piacbarát gazdaságpolitkának pedig nyoma sincs. Legjobb esetben csak törlesztésünk átütemezését kell kérnünk, rosszabb esetben egy újabb hitelt. Járai Zsigmond sem tartja kizártnak az újabb IMF hitelt, Londonban sem látják biztosítottnak a jövő évi költségvetést, maga a kormány sem tudja, hogyan valósítható meg a büdzsé.

Talán nem véletlen, hogy közben az IMF újra hazánkban tárgyal.

Ha tetszett az írás, csatlakozz a Ténytár Facebook csoportjához!